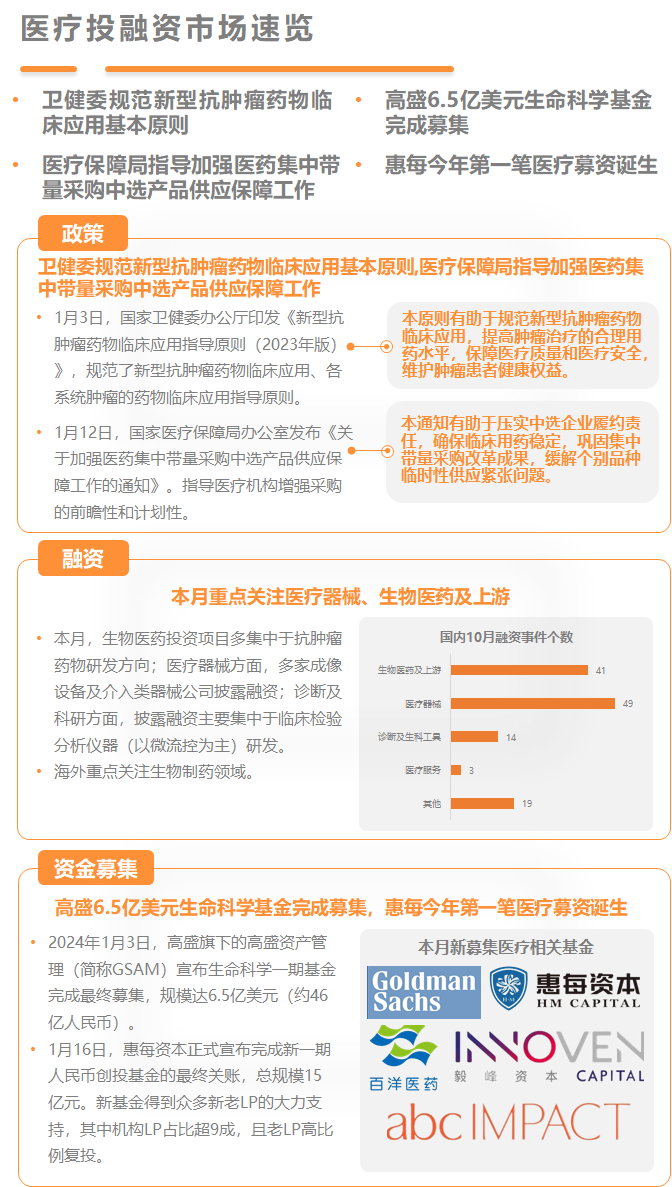

ÊîøÁ≠ñÈÄüÈÄíÔºöÂõΩÂÆ∂Âç´ÂÅ•ÂßîÂèëÂ∏É„ÄäÂÖ®ÂõΩ‰ºÝÊüìÁóÖÂ∫îÊÄ•‰∏¥Â∫äËØïÈ™åÂ∑•‰ΩúÊñπÊ°à„ÄãÔºåÂõΩÂÆ∂ÂåªÁñó‰øùÈöú±ÄÊåáÂغÂäݺ∫ÂåªËçØÈõ܉∏≠Â∏¶ÈáèÈááË¥≠‰∏≠ÈÄâ‰∫ßÂìʼnæõÂ∫î‰øùÈöúÂ∑•‰Ωú

医疗行业政策

- ÂõΩÂÆ∂Âç´ÁîüÂÅ•Â∫∑ÂßîÂèëÂ∏É„ÄäÂÖ®ÂõΩ‰ºÝÊüìÁóÖÂ∫îÊÄ•‰∏¥Â∫äËØïÈ™åÂ∑•‰ΩúÊñπÊ°à„Äã

2024Âπ¥2Êúà8Êó•ÔºåÂõΩÂÆ∂Âç´ÁîüÂÅ•Â∫∑ÂßîÂèëÂ∏É„ÄäÂÖ®ÂõΩ‰ºÝÊüìÁóÖÂ∫îÊÄ•‰∏¥Â∫äËØïÈ™åÂ∑•‰ΩúÊñπÊ°à„ÄãÔºå„ÄäÊñπÊ°à„ÄãÊåáÂá∫‰æùÊâòÂõΩÂÆ∂ÂåªÂ≠¶‰∏≠ÂøÉ„ÄÅÂõΩÂÆ∂‰∏¥Â∫äÂåªÂ≠¶ÁÝîÁ©∂‰∏≠ÂøÉÁ≠âÔºåÁªìÂêà‰∏ì‰∏ö‰ºòÂäøÔºåÊåâÂå∫Âüü„ÄÅÁñæÁóÖÈ¢ÜÂüüÁ≠âª∫ËÆæÊù°ÂùóÁªìÂêàÁöщ∏¥Â∫äËØïÈ™å˵ÑÊ∫êÁΩëÁªúÂèäÂçèË∞ÉÈÖçÂêàÊú∫Âà∂„ÄÇ

点石观点:

ÊúâÂ䩉∫éÂäݧ߉∏¥Â∫äËØïÈ™åÊîØÊåÅÂäõÂ∫¶ÔºåÊèêÂçá‰∏¥Â∫äËØïÈ™åËÉΩÂäõÔºåÂçèË∞ÉÊé®Â䮉∏¥Â∫äËØïÈ™åÊúâÂ∫èÈ´òÊïàºÄ±ï„ÄÇ

ÊûѪ∫‰∏¥Â∫äËØïÈ™åÁΩëÁªúÂíå‰∏¥Â∫äËØïÈ™å˵ÑÊ∫êÂ∫ì„ÄljæùÊâòÂõΩÂÆ∂ÂåªÂ≠¶‰∏≠ÂøÉ„ÄÅÂõΩÂÆ∂‰∏¥Â∫äÂåªÂ≠¶ÁÝîÁ©∂‰∏≠ÂøÉÁ≠âÔºåÁªìÂêà‰∏ì‰∏ö‰ºòÂäøÔºåÊåâÂå∫Âüü„ÄÅÁñæÁóÖÈ¢ÜÂüüÁ≠âª∫ËÆæÊù°ÂùóÁªìÂêàÁöщ∏¥Â∫äËØïÈ™å˵ÑÊ∫êÁΩëÁªúÂèäÂçèË∞ÉÈÖçÂêàÊú∫Âà∂„ÄǺıï‰∏¥Â∫äËØïÈ™åÊú∫ÊûÑ„Äʼn∏¥Â∫äËØïÈ™åÁâµÂ§¥ÁÝîÁ©∂ËÄÖÂíåÁÝîÁ©∂Âõ¢Èòü„Äʼn∏¥Â∫äËØïÈ™åÊñπÊ≥ïÂ≠¶‰∏ìÂÆ∂Âíå‰∏ìÂÆ∂Âõ¢Èòü„Äʼn∏¥Â∫äËØïÈ™åËæÖÂä©ÊîØÊíëÂõ¢Èòü„Äʼn∏¥Â∫äËØïÈ™åÊï∞ÊçÆÁõëÂØüÂõ¢ÈòüÁ≠â˵ÑÊ∫êË∞ÉÊü•ÔºåÂàÜÁ±ªÂª∫Á´ãÂ∫îÊÄ•‰∏¥Â∫äËØïÈ™å˵ÑÊ∫êÂ∫ìÂπ∂ÊåÅÁª≠Âä®ÊÄÅÊõ¥Êñ∞„ÄÇÊé¢Á¥¢Âª∫Á´ã‰∏¥Â∫äÂâçËØщª∑˵ÑÊ∫êÂ∫ìÔºå¢ûº∫Â∫îÊÄ•‰∏¥Â∫äËØïÈ™å˵ÑÊ∫êË∞ÉÂ∫¶Â∏ɱÄÁöÑÂâçÁûªÊÄß„ÄÇ

-

ÂõΩÂÆ∂ÂåªÁñó‰øùÈöú±ÄÂäûÂÖ¨ÂƧÂèëÂ∏É„ÄäÂäݺ∫ÂåªËçØÈõ܉∏≠Â∏¶ÈáèÈááË¥≠‰∏≠ÈÄâ‰∫ßÂìʼnæõÂ∫î‰øùÈöúÂ∑•‰Ωú„Äã

2024Âπ¥1Êúà12Êó•ÔºåÂõΩÂÆ∂ÂåªÁñó‰øùÈöú±ÄÂäûÂÖ¨ÂƧÂèëÂ∏É„ÄäÂÖ≥‰∫éÂäݺ∫ÂåªËçØÈõ܉∏≠Â∏¶ÈáèÈááË¥≠‰∏≠ÈÄâ‰∫ßÂìʼnæõÂ∫î‰øùÈöúÂ∑•‰ΩúÁöÑÈÄöÁü•„Äã„ÄÇÊåáÂغÂåªÁñóÊú∫ÊûÑ¢ûº∫ÈááË¥≠ÁöÑÂâçÁûªÊÄßÂíåËÆ°ÂàíÊÄßÔºåÂÖÖÂàÜËÄÉËôëÊ≠£Â∏∏‰∫§Ë¥ßÂë®ÊúüÂíåÂ≠£ËäÇÊÄß„ÄÅʵÅË°åÊÄßÁñæÁóÖÂغË᥉∏¥Â∫äÈúÄʱÇÂèòÂåñÁöÑÂõÝÁ¥Ý„ÄÇʵÅË°åÊÄßÁñæÁóÖÂèëÁîüÊó∂ÔºåÁ°ÆÂÆûÂá∫Áé∞ÈõÜÈááÂìÅÁßçÁü≠Êó∂Èó¥ÈúÄʱÇÊøÄ¢ûÁöÑÔºåÂêÑÂú∞˶ÅÁù£‰øɉ∏≠ÈÄ≺ʼn∏ö‰ºòÂÖà‰æõÂ∫î‰∏ª‰æõÂú∞Âå∫ÔºåÂπ∂ÂÖÖÂàÜÊåñÊéò§á‰æõ‰ºÅ‰∏ö‰ª•ÂèäÊú¨Âú∞Âå∫Èùû‰∏ª‰æõ„ÄÅÈùû§á‰æõ‰∏≠ÈÄ≺ʼn∏ö‰æõÂ∫îÊΩúÂäõ„ÄÇ

点石观点:

ÊúâÂ䩉∫éÂéãÂÆû‰∏≠ÈÄ≺ʼn∏ö±•Á∫¶Ë¥£‰ªªÔºåÁ°Æ‰øù‰∏¥Â∫äÁî®ËçØÁ®≥ÂÆöÔºåÂ∑©Âõ∫Èõ܉∏≠Â∏¶ÈáèÈááË¥≠ÊîπÈù©ÊàêÊûúÔºåÁºìËߣ‰∏™Âà´ÂìÅÁßç‰∏¥Êó∂ÊÄ߉æõÂ∫îÁ¥ßºÝÈóÆÈ¢ò„ÄÇÁßØÊûÅÂçèË∞ÉÂ∫îÂØπÁü≠Êó∂Èó¥ÊøÄ¢ûÈúÄʱDŽÄÇÊåáÂغÂåªÁñóÊú∫ÊûÑ¢ûº∫ÈááË¥≠ÁöÑÂâçÁûªÊÄßÂíåËÆ°ÂàíÊÄßÔºåÂÖÖÂàÜËÄÉËôëÊ≠£Â∏∏‰∫§Ë¥ßÂë®ÊúüÂíåÂ≠£ËäÇÊÄß„ÄÅʵÅË°åÊÄßÁñæÁóÖÂغË᥉∏¥Â∫äÈúÄʱÇÂèòÂåñÁöÑÂõÝÁ¥Ý„ÄÇʵÅË°åÊÄßÁñæÁóÖÂèëÁîüÊó∂ÔºåÁ°ÆÂÆûÂá∫Áé∞ÈõÜÈááÂìÅÁßçÁü≠Êó∂Èó¥ÈúÄʱÇÊøÄ¢ûÁöÑÔºåÂêÑÂú∞˶ÅÁù£‰øɉ∏≠ÈÄ≺ʼn∏ö‰ºòÂÖà‰æõÂ∫î‰∏ª‰æõÂú∞Âå∫ÔºåÂπ∂ÂÖÖÂàÜÊåñÊéò§á‰æõ‰ºÅ‰∏ö‰ª•ÂèäÊú¨Âú∞Âå∫Èùû‰∏ª‰æõ„ÄÅÈùû§á‰æõ‰∏≠ÈÄ≺ʼn∏ö‰æõÂ∫îÊΩúÂäõ„ÄÇÂá∫Áé∞ÈúÄʱǧßÂπÖÊ≥¢Âä®Êó∂Ôºå˶ÅÊåáÂغÂåªÁñóÊú∫ÊûÑÂêàÁê܉∏ãÂçï„Äʼn∏çËøáÂ∫¶Âõ§ÁßØÔºåÁªüÁ≠πÂÅö•ΩÂåªÁñóÊú∫ÊûÑÈó¥Ë∞ÉÂâljΩøÁî®ÔºåÂäݧßÁñóÊïàÁ±ª‰ººËçØÂìÅÁöщæõÂ∫îÔºåÂäݺ∫ÁßëÂ≠¶ÂºïÂغԺå‰∏çÁõ≤ÁõÆÊåáÂÆöÂÖ∑‰ΩìÂìÅÁâå„ÄÇÁù£‰øÉÈÖçÈÄʼnºÅ‰∏ö±•Ë°åÈÖçÈÄÅË¥£‰ªªÔºå‰∏çÂõ§Áßر֕áÔºå‰∏çËøùËßÑÂÄíË¥ßÁ™úË¥ßÔºåÁ°Æ‰øùÁü≠Êó∂Èó¥ÈúÄʱÇÊøÄ¢ûÁöÑÂìÅÁßçÊ≠£Â∏∏ÈÖçÈÄÅ„ÄÇ

-

ÂõΩÂÆ∂ÂåªÁñó‰øùÈöú±ÄÂäûÂÖ¨ÂƧÂèëÂ∏É„Ää‰øÉËøõÂêåÈÄöÁî®ÂêçÂêåÂéÇÁâåËçØÂìÅÁúÅÈôÖÈ󥉪∑ÊݺÂÖ¨Âπ≥ËØö‰ø°„ÄÅÈÄèÊòéÂùáË°°„Äã

2024Âπ¥1Êúà5Êó•ÔºåÂõΩÂÆ∂ÂåªÁñó‰øùÈöú±ÄÂäûÂÖ¨ÂƧÂèëÂ∏É„Ää‰øÉËøõÂêåÈÄöÁî®ÂêçÂêåÂéÇÁâåËçØÂìÅÁúÅÈôÖÈ󥉪∑ÊݺÂÖ¨Âπ≥ËØö‰ø°„ÄÅÈÄèÊòéÂùáË°°„ÄãÁöÑÈÄöÁü•„ÄÇ„ÄäÈÄöÁü•„Äã‰∏ªË¶ÅÁõÆÊÝáÊòØÊåáÂغÂåªËçØÈááË¥≠Êú∫ÊûÑËÅöÁѶ‚ÄúÂõõÂêåËçØÂìÅ‚ÄùÔºàÊåáÈÄöÁî®Âêç„ÄÅÂéÇÁâå„ÄÅÂâÇÂûã„ÄÅËßÑÊݺÂùáÁõ∏ÂêåÁöÑËçØÂìÅÔºâÔºåÂØπÁÖßÂÖ®ÂõΩÁé∞ÊúâÊåÇÁΩëËçØÂìʼnª∑ÊݺÁªüËÆ°ÂΩ¢ÊàêÁöÑÊ£Äʵ㉪∑ÔºåËøõË°åÂÖ®Èù¢Ê¢≥ÁêÜÊéíÊü•ÔºåÂà∞2024Âπ¥3ÊúàÂ∫ïÂâçÔºåÂü∫Êú¨Ê∂àÈô§‚ÄúÂõõÂêåËçØÂìÅ‚ÄùÁúÅÈôÖÈó¥Áöщ∏çÂÖ¨Âπ≥È´ò‰ª∑„ÄÅÊ≠ßËßÜÊÄßÈ´ò‰ª∑ÔºåÊé®Âä®ÂåªËç؉ºÅ‰∏ö‰ª∑ÊݺÊõ¥ÂäÝÂÖ¨Âπ≥ËØö‰ø°Ôºå‰øÉËøõÁúÅÈôÖÈ󥉪∑ÊݺÊõ¥ÂäÝÈÄèÊòéÂùáË°°ÔºåÁª¥Êä§ÊÇ£ËÄÖÁ槉ºóÂêàÊ≥ïÊùÉÁõä„ÄÇ

点石观点:

ÊúâÂ䩉∫éÊé®ËøõÊûѪ∫ËçØÂìÅÈ¢ÜÂüüÂÖ®ÂõΩÁªü‰∏ħßÂ∏ÇÂú∫ÔºåÊé®ËøõÊåÇÁΩëËçØÂìʼnª∑Êݺ‰ø°ÊÅ؉∫íËÅî‰∫íÈÄöÔºå‰øÉËøõÂêåÈÄöÁî®ÂêçÂêåÂéÇÁâåËçØÂìÅÁúÅÈôÖÈ󥉪∑ÊݺÂÖ¨Âπ≥ËØö‰ø°„ÄÅÈÄèÊòéÂùáË°°„ÄÇ

„ÄäÈÄöÁü•„ÄãÊèêÂá∫‰∫܉∫îÈ°πÊ≤ªÁêÜ˶ÅʱDŽÄlj∏ÄÊòØÂ∏∏ËßÑÊåÇÁΩëËçØÂìʼnª∑ÊݺÂõûÂΩíËá≥ÊåÇÁΩëÁõëʵ㉪∑Êàñ‰ª•‰∏ã„Älj∫åÊòØÂõΩÂÆ∂ÁªÑÁªáÈõ܉∏≠Â∏¶ÈáèÈááË¥≠‰∏≠ÈÄâËçØÂìÅÂú®‰æõÂ∫îÁúʼnªΩÊâßË°åÂçèËÆƉª∑ÊݺԺåÂú®Èùû‰æõÂ∫îÁúʼnªΩÂêàÁêÜÂçèÂêåÂπ∂ÊâßË°åÂçèËÆÆ„Älj∏âÊòØÁúÅÁ∫ß„ÄÅÁúÅÈôÖËÅîÁõüÈõÜÈáቪ•ÂèäÊé•Áª≠‰∏≠ÈÄâËçØÂìÅÂú®‰æõÂ∫îÁúʼnªΩÊâßË°åÂçèËÆƉª∑ÔºåÂú®Èùû‰æõÂ∫îÁúʼnªΩÂêàÁêÜÂçèÂêå„ÄÇÂõõÊòØÂ媉øùË∞àÂà§ÊàñÁ´û‰ª∑ËçØÂìÅÊâßË°åÂÖ®ÂõΩÁªü‰∏ÄÁöÑÂ媉øùÊî؉ªòÊÝáÂáÜ„Älj∫îÊò؉∏çÊ¥ªË∑ÉÂå∫ËçØÂìÅÊøÄÊ¥ª‰∫§ÊòìÊó∂Ëá™Âä®ÂÖ≥ËÅî„ÄÇ

-

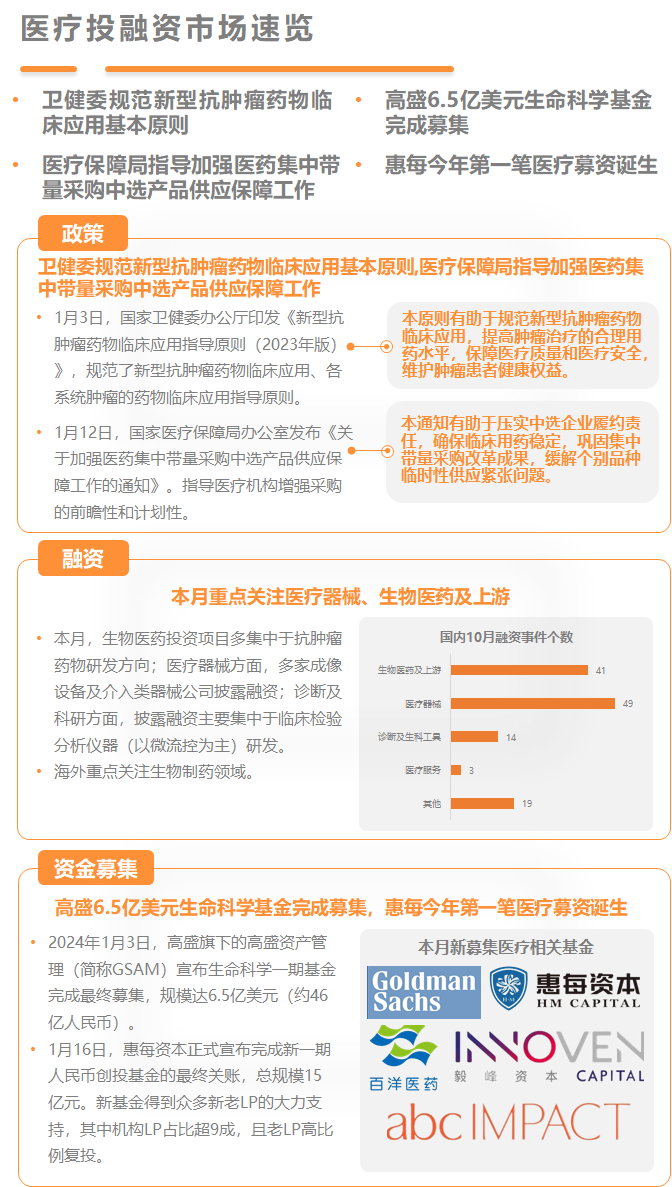

国家卫生健康委办公厅印发《新型抗肿瘤药物临床应用指导原则(2023年版)》

2024年1月3日,国家卫生健康委办公厅印发《新型抗肿瘤药物临床应用指导原则(2023年版)》的通知,《通知》规范了新型抗肿瘤药物临床应用基本原则,各系统肿瘤的药物临床应用指导原则。

有助于规范新型抗肿瘤药物临床应用,提高肿瘤治疗的合理用药水平,保障医疗质量和医疗安全,维护肿瘤患者健康权益。

Âè™ÊúâÁªèÁªÑÁªáÊàñÁªÜËÉûÂ≠¶ÁóÖÁêÜÁ°ÆËØä„ÄÅÊàñÁâπÊÆäÂàÜÂ≠êÁóÖÁêÜËØäÊñ≠ÊàêÁ´ãÁöÑÊÅ∂ÊÄßËÇøÁò§ÔºåÊâçÊúâÊåáÂæʼnΩøÁî®ÊäóËÇøÁò§ËçØÁâ©„ÄÇÂçïÁ∫؉æùÊçÆÊÇ£ËÄÖÁöщ∏¥Â∫äÁóáÁä∂„ÄʼnΩìÂæÅÂíåÂΩ±ÂÉèÂ≠¶ÁªìÊûúÂæóÂá∫‰∏¥Â∫äËØäÊñ≠ÁöÑËÇøÁò§ÊÇ£ËÄÖÔºåÊ≤°ÊúâÊäóËÇøÁò§ËçØÁâ©Ê≤ªÁñóÁöÑÊåáÂæÅÔºåÁªè§öÂ≠¶Áß뉺öËØä‰∏çÈÄÇÂÆúÊâãÊúØÊàñÊ¥ªÊ£ÄÁöÑÁóÖ‰æãÈô§Â§ñ„ÄljΩÜÂØπ‰∫éÊüê‰∫õÈö扪•Ëé∑ÂèñÁóÖÁêÜËØäÊñ≠ÁöÑËÇøÁò§Ôºå¶Ç¶ä®ÝʪãÂÖªÁªÜËÉûËÇøÁò§Á≠âÔºåÂÖ∂Á°ÆËØäÂèØÂèÇÁÖßÂõΩÂÆ∂Áõ∏ÂÖ≥ÊåáÂçóÊàñËßÑËåÉÊâßË°å„ÄÇ

资金募集情况

- 高盛资产管理宣布生命科学一期基金完成最终募集,规模达6.5亿美元

2024年1月3日,高盛旗下的高盛资产管理(简称GSAM)宣布生命科学一期基金完成最终募集,规模达6.5亿美元(约46亿人民币)。高盛透露,该基金为超募,投资者涵盖了全球多元的机构投资者、战略投资者、高净值人士及高盛员工等。

这是高盛的第一只生命科技主题的基金,高盛还特别提到,这是生命科技股权投资领域史上最大的首期基金之一。

高盛资产,在过去的一年之内,高盛资产已经宣布了5只私募投资基金的最终募集,规模合计达260亿美元。

-

百洋医药参投的医药产业基金首期已募资完毕

2024Âπ¥1Êúà10Êó•ÔºåÁôæÊ¥ãÂåªËçØÂèëÂ∏ɉ∫Ü„ÄäÂÖ≥‰∫é‰∏é‰∏ì‰∏öÊäï˵ÑÊú∫ÊûÑÂÖ±ÂêåÊäï˵ÑÁöÑËøõ±ïÂÖ¨Âëä„ÄãÔºåË°®Á§∫ÂÖ¨Âè∏ÂÜ≥ÂÆö‰∏é‰∏ì‰∏öÊäï˵ÑÊú∫ÊûÑÂÖ±ÂêåÂá∫˵ÑËÆæÁ´ãÂåó‰∫¨Â∏ÇÈó®Â§¥Ê≤üÂå∫ÁôæÊ¥ãÂåªËç؉∫߉∏öÊäï˵ÑÂü∫ÈáëÔºåÂÖ¨Âè∏ËƧÁº¥Âá∫˵Ñ4950‰∏áÂÖÉÔºåÂçÝÂá∫˵ÑÊĪȢùÁöÑ19.80%„ÄÇÊäï˵ÑÂü∫ÈáëȶñÊúü˵ÑÈáëÂ∑≤ÂãüÈõÜÂÆåÊØïÔºåÂêàËÆ°25000‰∏áÂÖÉ„ÄÇ

-

ÊÉÝÊØè˵ÑÊú¨ÂãüÈõÜ15‰∫øÔºö‰ªäÂπ¥Á¨¨‰∏ÄÁ¨îÂåªÁñóÂãü˵ÑËØûÁîü

2024Âπ¥1Êúà16Êó•ÔºåÊÉÝÊØè˵ÑÊú¨Ê≠£ÂºèÂÆ£Â∏ÉÂÆåÊàêÊñ∞‰∏ÄÊúü‰∫∫Ê∞ëÂ∏ÅÂàõÊäïÂü∫ÈáëÁöÑÊúÄÁªàÂÖ≥Ë¥¶ÔºåÊĪËßÑÊ®°15‰∫øÂÖÉ„ÄÇÊñ∞Âü∫ÈáëÂæóÂà∞‰ºó§öÊñ∞ËÄÅLPÁöѧßÂäõÊîØÊåÅÔºåÂÖ∂‰∏≠Êú∫ÊûÑLPÂçÝÊØîË∂Ö9ÊàêÔºå‰∏îËÄÅLPÈ´òÊØî‰æã§çÊäï„ÄÇÂåÖÊã¨ÂõΩ˵ÑËÉåÊôØÁöÑÊØçÂü∫Èáë„Äŧ¥ÈÉ®ÂåªÁñó‰∏äÂ∏ÇÂÖ¨Âè∏„ÄÅÁªºÂêàËÉåÊô؉∫߉∏öÈõÜÂõ¢„Äʼn∏ªÊµÅÂÆ∂ÊóèÂäûÂÖ¨ÂƧԺ剪•ÂèäÂΩì‰∏ãÂ∏ÇÂú∫‰∏äÊúÄÂèóÁû©ÁõÆÁöÑÈô©ËµÑLP„ÄÇ

Á´ôÂú®ÂΩì‰∏ãËäÇÁÇπÔºåÊÉÝÊØè˵ÑÊú¨È°∫Âà©ÂÆåÊàêÊñ∞Âü∫ÈáëÁªàÂÖ≥Ôºå‰∏∫ÂåªÁñóÊäï˵ÑÂúà¢ûÊ∑ª‰∫܉∏ÄÊäπÊöñÊÑè„ÄÇ

Âãü˵ÑÊñπÊÉÝÊØè˵ÑÊú¨ÁÆ°ÁêÜÂÖ¨Âè∏‰∫é2018Âπ¥ÈÄÜÂäøÂàõÁ´ãÔºåÂπ∂‰∫é2019Âπ¥7ÊúàÊ≠£ÂºèÂêØÂä®Êäï˵ÑËøêËê•„ÄljæùÊâò‰∫éÊÉÝÊØèÂåªÁñóÈõÜÂõ¢Á≠âÁîüÊÄÅÂúà˵ÑÊ∫ꉺòÂäøÔºåÊÉÝÊØè˵ÑÊú¨Ê≤øÁùÄÂåªÁñóÂÅ•Â∫∑‰ª∑ÂĺÈìæÊäï˵ÑÂπ∂˵ãËÉΩÊó©ÊúüÂíåÊàêÈïøÊúüÂåªÁñóÂÅ•Â∫∑‰ºÅ‰∏öÂø´ÈÄüÊàêÈïøÔºåÂõ¢ÈòüËøщªäÊäï˵щ∫ÜÁ∫≥ÂæÆÁßëÊäÄ„ÄÅËçØÂ∫∑ÁîüÁâ©„ÄÅÊôÆËïäÊñØ„ÄÅËØ∫ÊÄùÊݺ„ÄÅÊ≥ìÂçöÂåªËçØ„ÄÅÊòÇÁßëÂÖçÁñ´„ÄÅKBP Biosciences„ÄʼnπêÁ∫ØÁîüÁâ©„ÄÅÁîüÁîüÁâ©ÊµÅ„ÄÅÈÄüËøàÂåªÁñóÁ≠âÊòéÊòüÂÖ¨Âè∏„ÄljªÖ4Âπ¥Êó∂Èó¥ÔºåÊÉÝÊØè˵ÑÊú¨Êî∂Ëé∑7ÂÆ∂‰∏äÂ∏ÇÂÖ¨Âè∏ÔºåÂÆåÊàê‰∫Ü2Á¨îÂπ∂Ë¥≠Á≠âÂΩ¢ÂºèÁöÑÈÄÄÂá∫ÔºåÂè¶ÊúâËøëÂçÅÂÆ∂‰ºÅ‰∏öÂú®Â∑≤Áî≥Êä•ÊàñÊãüÁî≥Êä•ËøáÁ®ã‰∏≠„ÄÇ

-

Êñ∞ÂäÝÂù°ABC ImpactÂú®Êñ∞Êäï˵ÑËÄÖÁöÑÊîØÊåʼn∏ãÂÆåÊàêÁ¨¨‰∫åÂè™Âü∫ÈáëÁöÑȶñËΩÆÂãü˵Ñ

2024Âπ¥1Êúà17Êó•Ôºå‰∫öÊ¥≤È¢ÜÂÖàÁöÑÂΩ±ÂìçÂäõÁßÅÂãüËÇ°ÊùÉÂÖ¨Âè∏ABC Impactʨ£ÁÑ∂ÂÆ£Â∏ÉÔºåÂÖ∂Á¨¨‰∫åÂè™ÂΩ±ÂìçÂäõÂü∫ÈáëABC Impact Fund IIÊàêÂäüÂÆåÊàê‰∫ÜȶñËΩÆÂ∞ÅÈó≠„ÄÇËØ•Âü∫Èáë‰∫é2023Âπ¥8ÊúàÂêØÂä®ÔºåÁõÆÂâçÂ∑≤Ëé∑ÂæóÊñ∞ÁöÑÊäï˵ÑËÄÖÔºåÁâπÂà´Êò؉∏ĉ∏™‰∏úÂçó‰∫ö‰∏ªÊùÉË¥¢ÂØåÂü∫ÈáëÁöÑÊîØÊåÅ„ÄÇÁ∫éȶñÂè™Âü∫Èáë‰∏öÁª©ËÆ∞ÂΩïËâØ•ΩÔºåËØ•ÂÖ¨Âè∏ËøòËé∑Âæó‰∫ÜÂåÖÊã¨Ê∑°È©¨Èî°‰ø°Êâò(Temasek Trust)„ÄÅÊ∑°È©¨Èî°(Temasek)„ÄÅÁãÆËØöÊéßËÇ°(SeaTown Holdings)Âíå‰∏∞ÊÝë‰∫߉∏ö(Mapletree Investments)Âú®ÂÜÖÁöÑÁé∞ÊúâÂêà‰Ωú‰ºô‰º¥ÁöѧßÂäõÊîØÊåÅ„ÄÇÁõÆÂâçÔºåFund IIÁöÑÁÆ°ÁêÜ˵щ∫ß(AUM)ËßÑÊ®°Ë∂ÖËøá5.5‰∫øÁæéÂÖÉÔºåÈ¢ÑËÆ°ÊúÄÁªàÂÖ≥Ë¥¶Âú®2024Âπ¥ÂÆåÊàê„ÄÇ

ABC ImpactÊàêÁ´ã‰∫é2019Âπ¥ÔºåÂÖ∂ÊÝ∏ÂøɉΩøÂëΩÊòØÂú®‰∫öÊ¥≤ÂàõÈÄÝÁßØÊûʼn∏îÂèØË°°ÈáèÁöÑÁ§æ‰ºöÊàñÁéØ¢ÉÊàêÊûúÔºåÂêåÊó∂‰∏∫Êäï˵ÑËÄÖÊèê‰æõÊûʼn∏∫Ëر‰∫∫ÁöÑÈ£éÈô©Ë∞ÉÊï¥ÂêéÂõûÊä•„ÄÇËØ•ÂÖ¨Âè∏ÁöÑȶñÂè™3‰∫øÁæéÂÖÉÂü∫ÈáëÂ∑≤ÊàòÁï•ÊÄßÂú∞ÈÉ®ÁΩ≤Âà∞Âêщ∏™È¢ÜÂüüÔºåÂÖ∂‰∏≠ÂåÖÊã¨ÈáëËûçÂíåÊï∞Â≠óÊôÆÊÉÝ„ÄʼnºòË¥®ÂåªÁñóÂíåÊïôËÇ≤„ÄÅÊ∞îÂÄôÂíåÊ∞¥ËµÑÊ∫êËߣÂÜ≥ÊñπÊ°à‰ª•ÂèäÂèØÊåÅÁª≠ÁöÑÈ£üÂìÅË°å‰∏öÂíåÂÜú‰∏ö„ÄÇËá™ÊàêÁ´ã‰ª•Êù•ÔºåÂÖ∂Êâĉ∫ßÁîüÁöÑÁßØÊûÅÊàêÊûúÂØπÂê∏ºïÊäï˵ÑËÄÖ‰∏∫ÊúâÂΩ±ÂìçÂäõÂíåÂèØÊåÅÁª≠ÁöÑÊäï˵ÑËÆ°ÂàíÂÅöÂá∫Ë¥°ÁåÆÊñπÈù¢ÂèëÊ啉∫ÜÂÖ≥ÈîƉΩúÁÄÇ

-

亚洲另类创业投资机构毅峰资本宣布中国双币基金二期首关

2024Âπ¥1Êúà26Êó•Ôºå‰∫öÊ¥≤È¢ÜÂÖàÁöÑÂè¶Á±ªÂàõ‰∏öÊäï˵ÑÊú∫ÊûÑInnoVen CapitalÔºà‰ª•‰∏ãÁÆÄÁß∞ÊØÖÂ≥∞˵ÑÊú¨ÔºâÂÆ£Â∏ÉÂÖ∂Á¨¨‰∫åÂ虉∏≠ÂõΩÂèåÂ∏ÅÂü∫ÈáëÊ≠£ÂºèËÆæÁ´ãÂπ∂ȶñʨ°ÂÖ≥Ë¥¶„ÄÇËØ•Âü∫ÈáëÁõÆÊÝáËßÑÊ®°‰∏∫2.5‰∫øÁæéÈáëÔºåÁõÆÂâçȶñÂÖ≥ËßÑÊ®°Á∫¶10‰∫øÂÖɉ∫∫Ê∞ëÂ∏Å„ÄÇ

ÊçÆÊÇâÔºå ÊØÖÂ≥∞˵ÑÊú¨‰∏≠ÂõΩÂèåÂ∏ÅÂü∫Èáë‰∫åÊúüÁöÑLPËÉåÊôاöÂÖÉÂåñÔºåÊØÖÂ≥∞˵ÑÊú¨ÈõÜÂõ¢ÔºàInnoVen Capital GroupÔºâÊåÅÁª≠ÂäÝÁÝÅÔºåÊñ∞¢ûLPËøòÂåÖÊã¨ËµÑÈò≥Â∏ÇÈáç§߉∫߉∏öËÇ°ÊùÉÊäï˵ÑÂü∫ÈáëԺ剪•ÂèäÂÖàÂغԺàËãèÂ∑ûÔºâÊï∞Â≠ó‰∫߉∏öÊäï˵ÑÊúâÈôêÂÖ¨Âè∏„ÄÇ

毅峰资本中国从2017年开始活跃于中国另类创业投资市场,支持了超过100家优质的高成长创新企业,累计出资超过4亿美金,其中9家已经成为独角兽,6家已成功上市。毅峰资本中国基金一期于2021年11月成立,仅用一年的时间完成关闭。截至目前,一期基金共投资了明略科技、肇观电子、西比曼生物、Moodytiger、开思汽配、安歆、微云人工智能和仙途智能等20多家优质且稳健成长的创新企业,在市场充满不确定性的大环境下,仍然实现了DPI 13%的稳健业绩,近三分之二的被投企业已经完成了下一轮融资,并已在2023年完成了首个项目的退出。

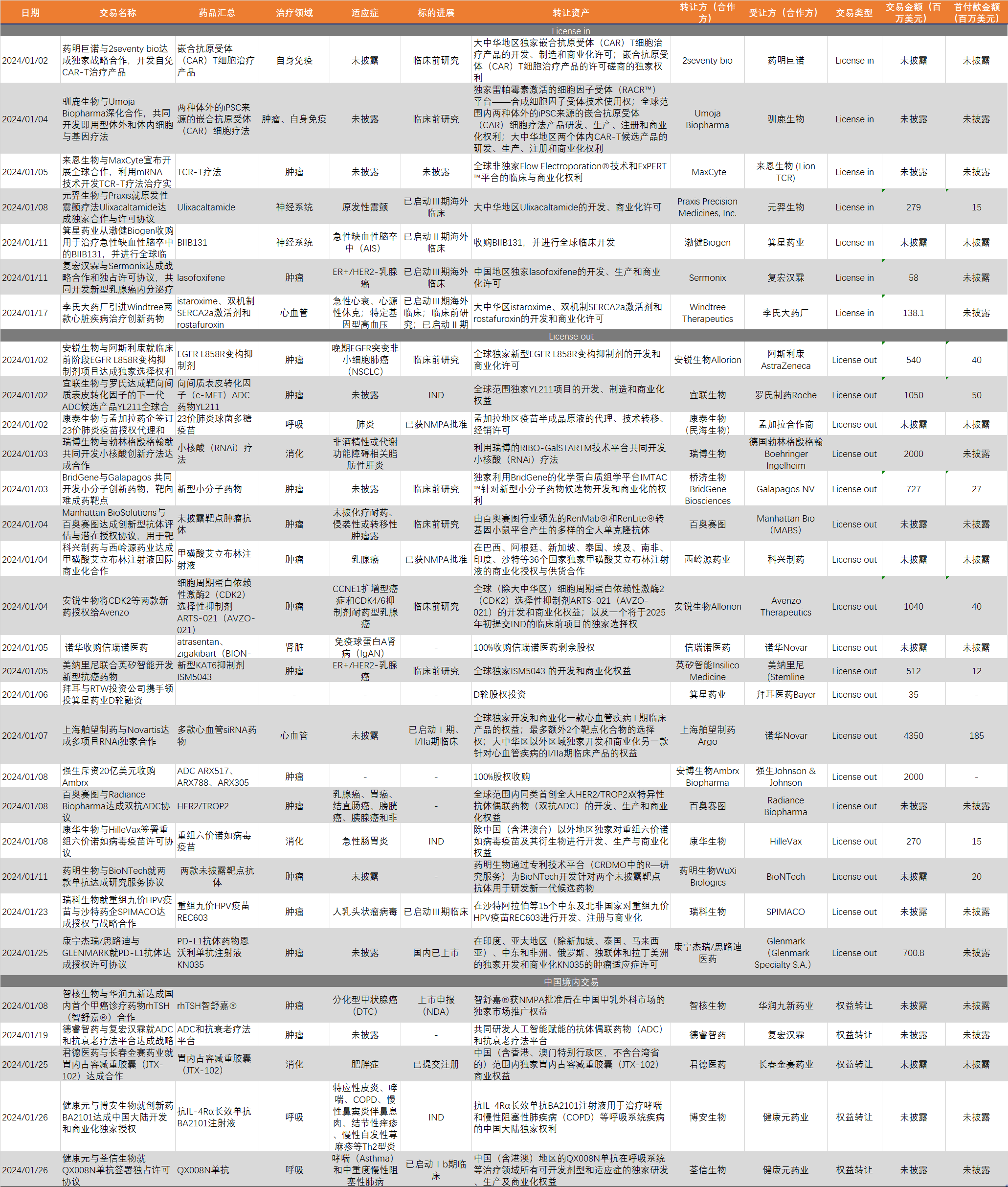

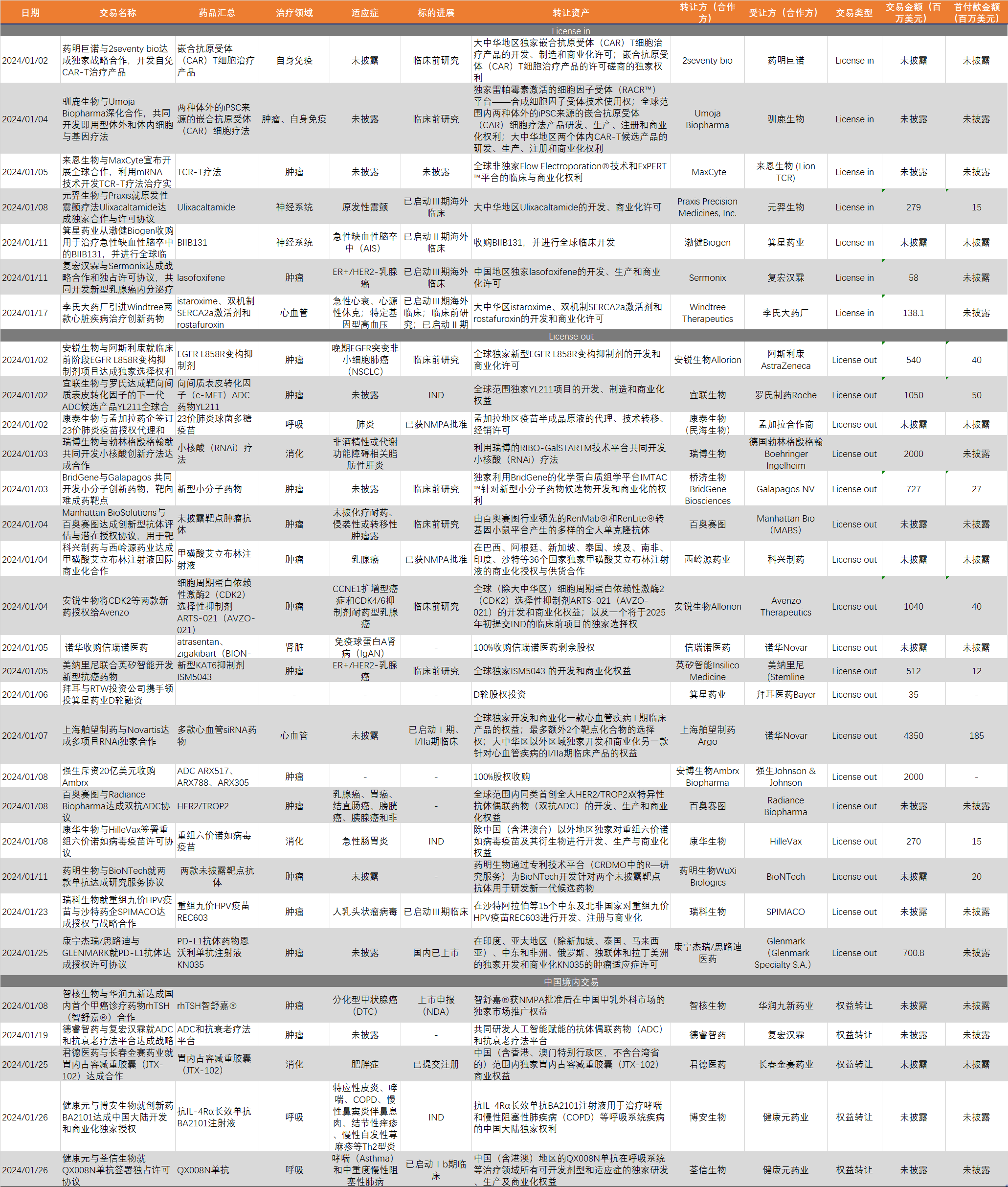

新药转让回顾

表1:1月新药License in / License out项目一览 资料来源:点石资本数据库

资料来源:点石资本数据库

¬Ý‰∏ÄÁ∫ßÂ∏ÇÂú∫ÂõΩÂÜÖ§ñÂåªÁñóÈ¢ÜÂüüËûç˵ѬÝ

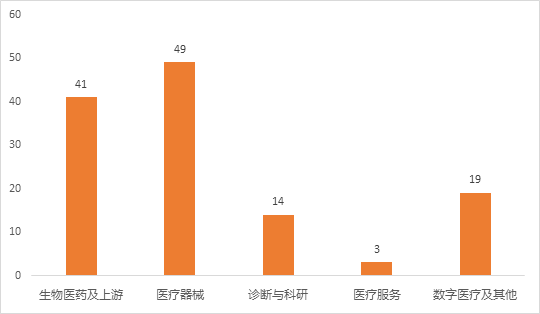

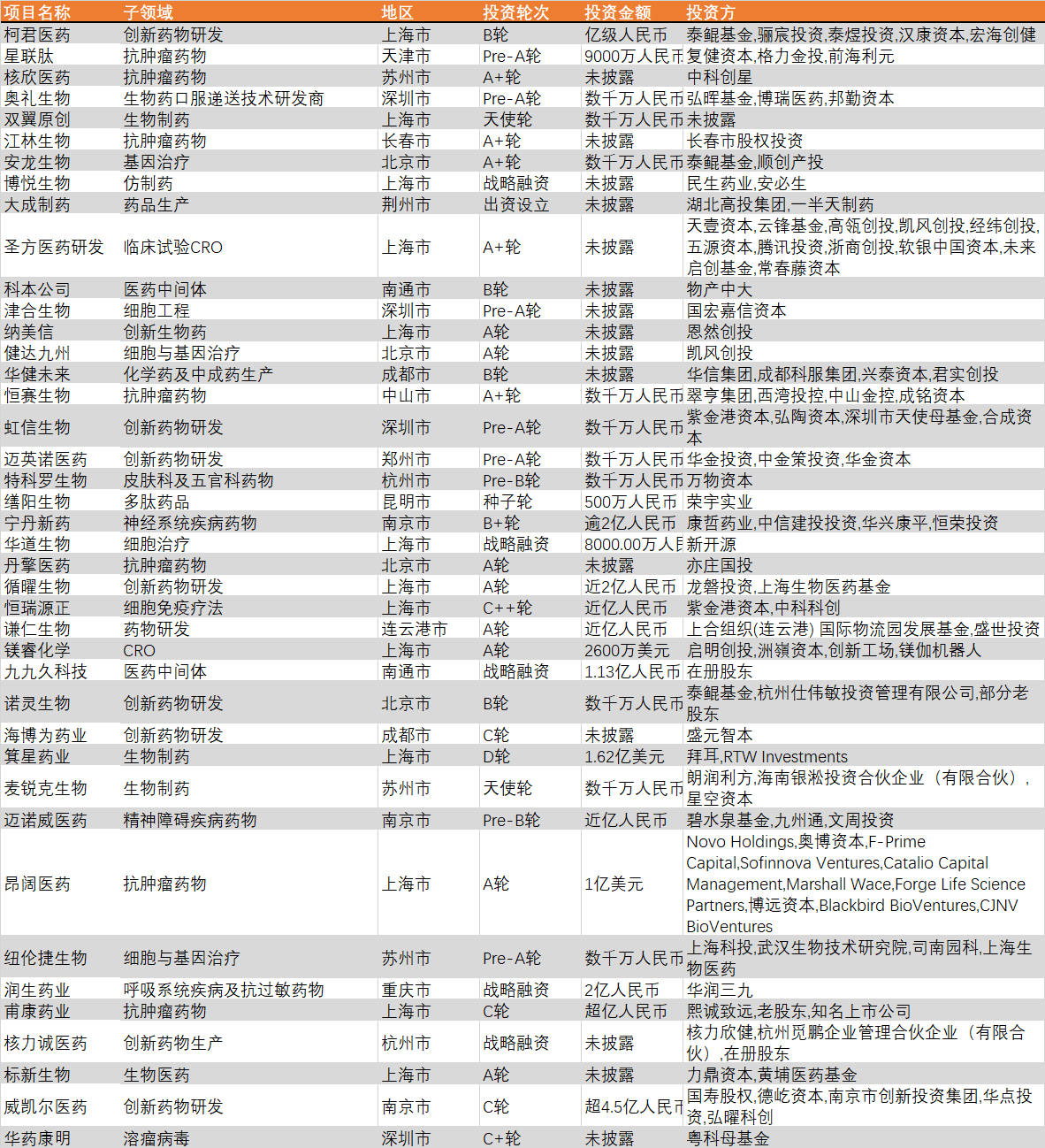

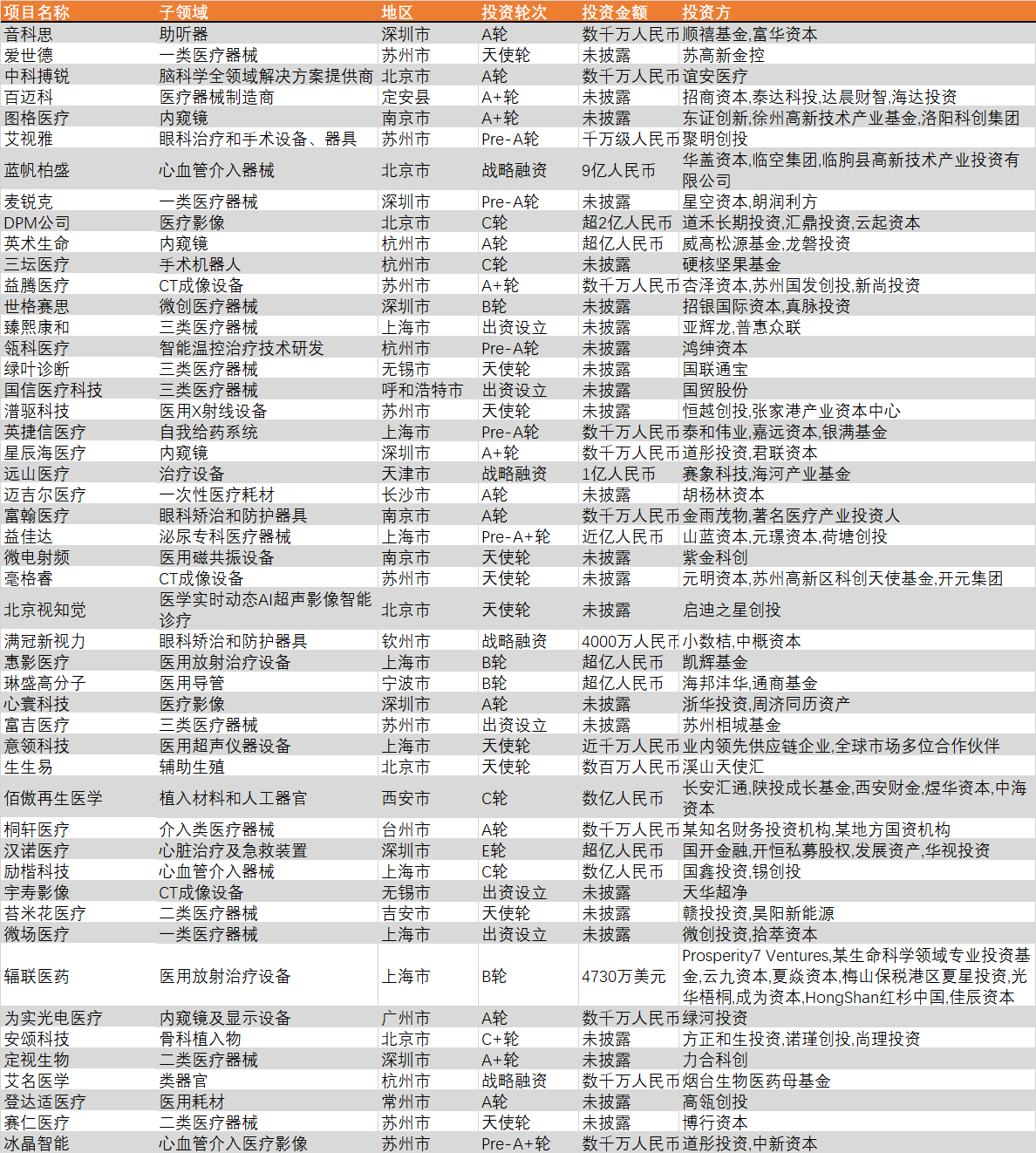

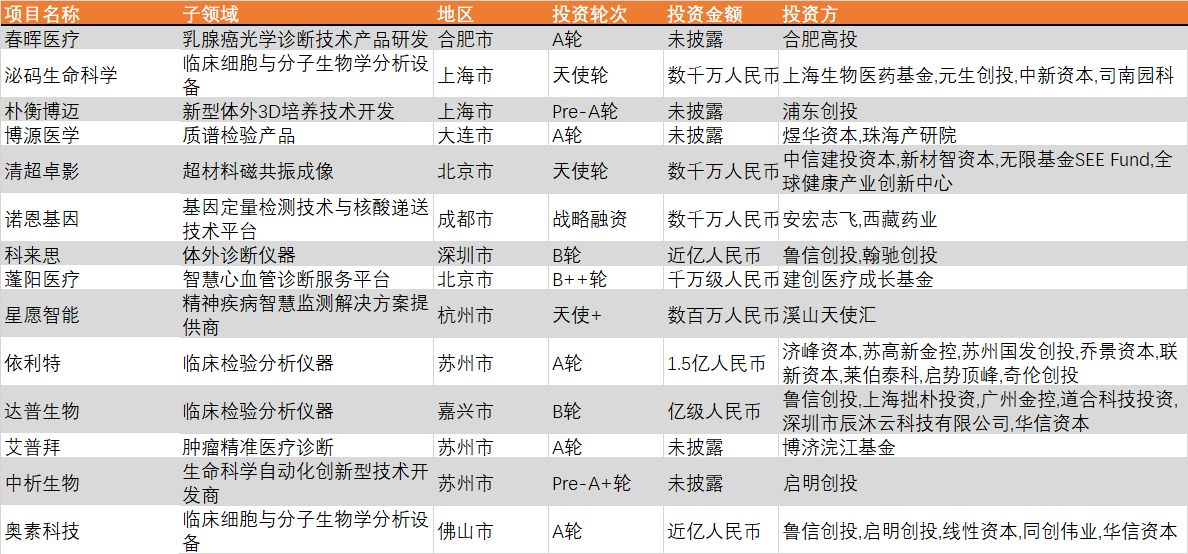

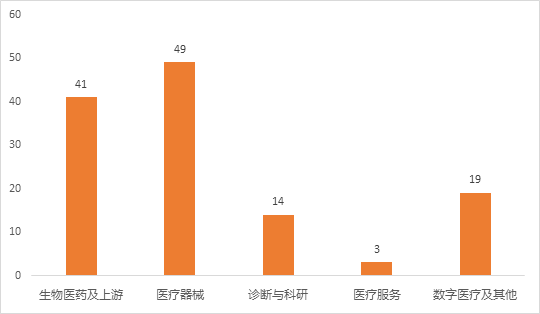

3.1. 国内医疗融资:重点关注抗肿瘤新药、成像设备、介入器械、临床检验分析仪器

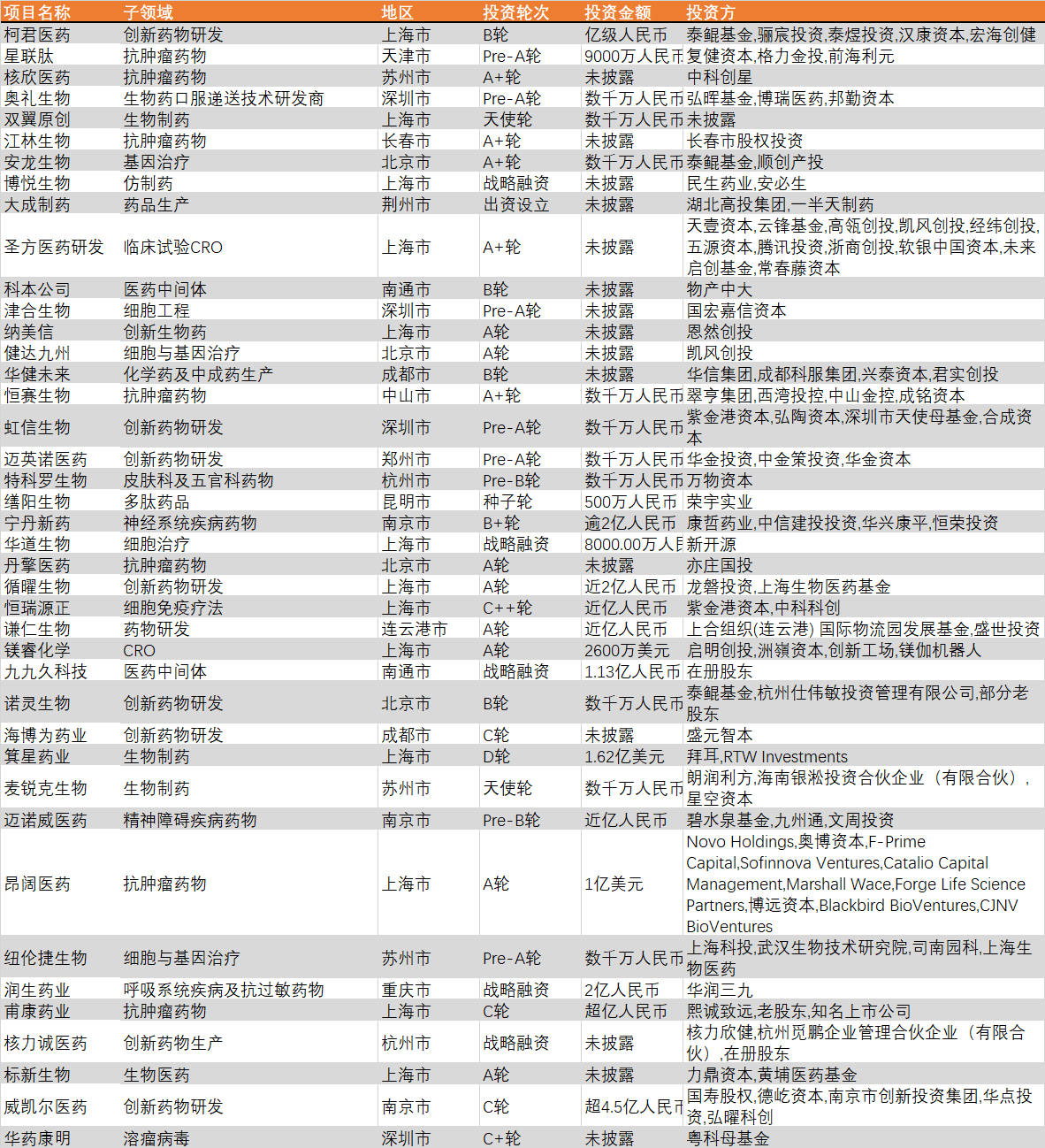

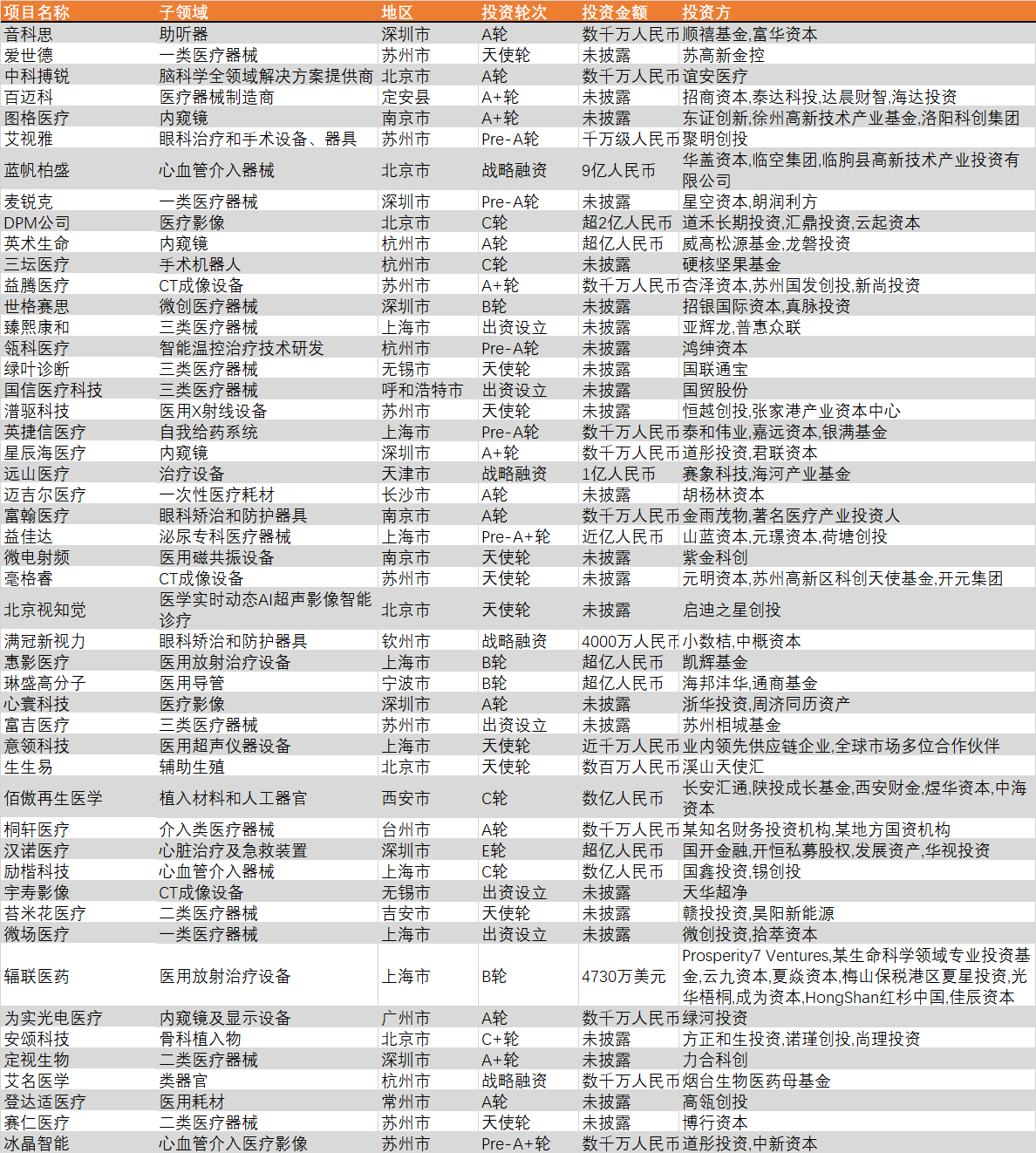

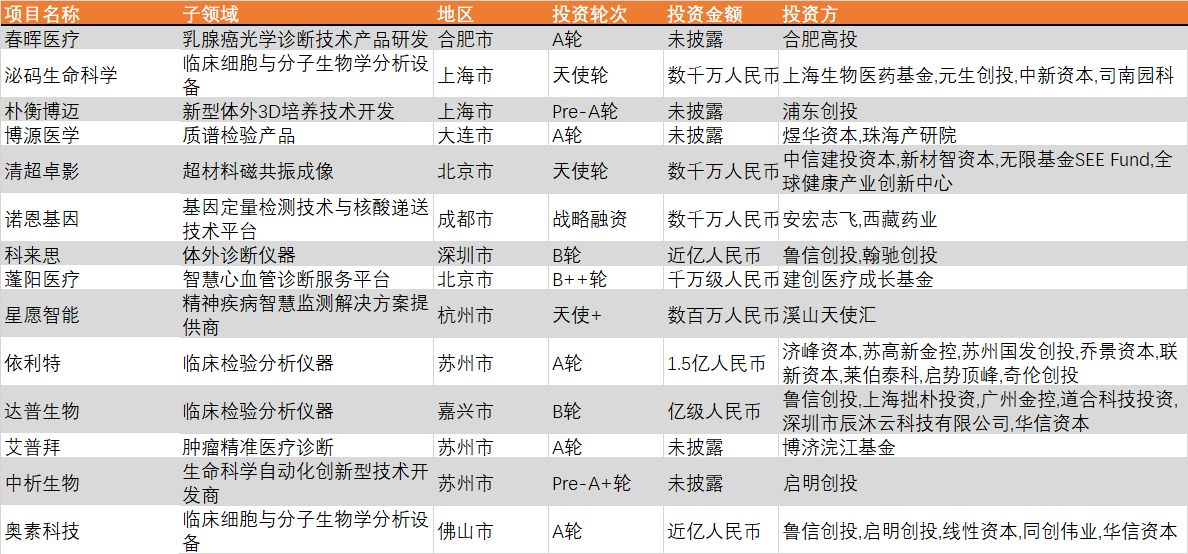

2024Âπ¥1ÊúàÔºåÂõΩÂÜÖ‰∏ÄÁ∫ßÂ∏ÇÂú∫Êäï˵Ñ126ÂÆ∂ÂåªÁñó‰ºÅ‰∏ö„ÄÇÊú¨ÊúàÔºåÁîüÁâ©ÂåªËçØÊäï˵ÑÈ°πÁõƧöÈõ܉∏≠‰∫éÊäóËÇøÁò§ËçØÁâ©ÁÝîÂèëÊñπÂêëÔºõÂåªÁñóÂô®Ê¢∞ÊñπÈù¢Ôºå§öÂÆ∂ÊàêÂÉèËÆæ§áÂè䉪ãÂÖ•Á±ªÂô®Ê¢∞ÂÖ¨Âè∏Êä´Èú≤Ëûç˵ÑÔºõËØäÊñ≠ÂèäÁßëÁÝîÊñπÈù¢ÔºåÊä´Èú≤Ëûç˵щ∏ªË¶ÅÈõ܉∏≠‰∫é‰∏¥Â∫äÊ£ÄÈ™åÂàÜÊûꉪ™Âô®Ôºà‰ª•ÂæÆʵÅÊé߉∏∫‰∏ªÔºâÁÝîÂèë„ÄÇ

图1:2024年1月国内医疗健康领域投资主要分布在医疗器械、生物医药及数字医疗: 资料来源:点石资本数据库

资料来源:点石资本数据库

表2:1月国内生物医药及上游领域融资项目一览 资料来源:点石资本数据库

资料来源:点石资本数据库

表3:1月国内医疗器械领域融资项目一览 资料来源:点石资本数据库

资料来源:点石资本数据库

表4:1月国内诊断及生科工具领域融资项目一览 资料来源:点石资本数据库

资料来源:点石资本数据库

表5:1月国内医疗服务领域融资项目一览 资料来源:点石资本数据库

资料来源:点石资本数据库

表6:1月国内数字医疗及其他领域融资项目一览 资料来源:点石资本数据库

资料来源:点石资本数据库

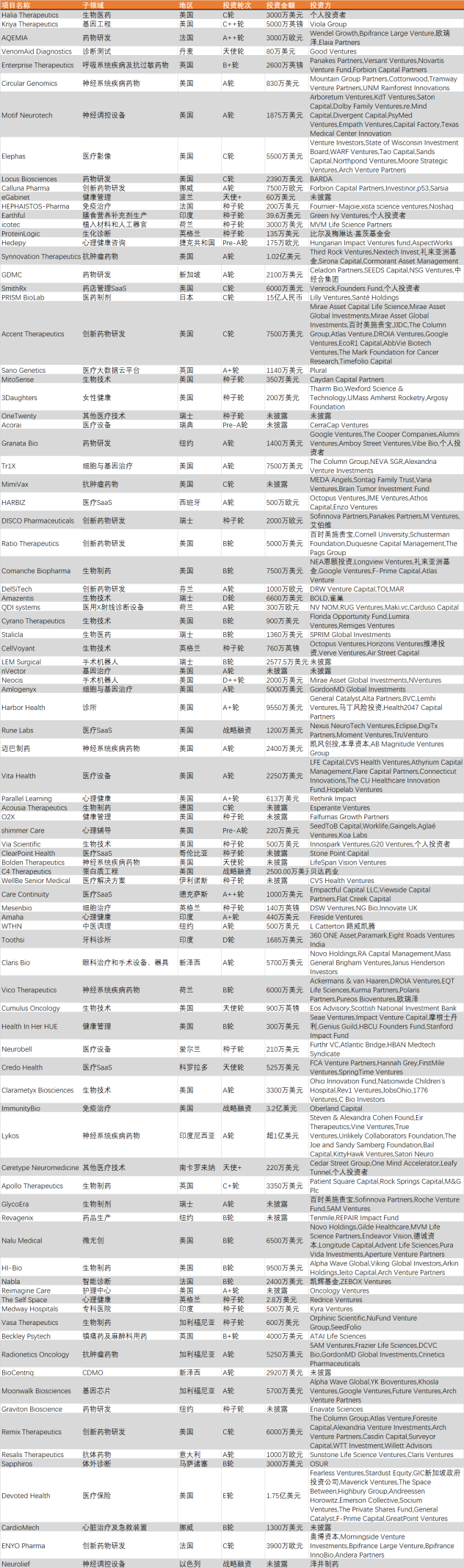

3.2.¬Ýʵ∑§ñÂåªÁñóËûç˵ÑÔºöÈáçÁÇπÂÖ≥Ê≥®ÁîüÁâ©Âà∂ËçØÈ¢ÜÂüü

Á∫µËßàÊú¨ÊúàÊäïËûç˵щ∫㉪∂ÔºåÁîüÁâ©Âà∂ËçØÊòØʵ∑§ñÊäï˵ÑÊú∫ÊûÑÈáçÁÇπÂÖ≥Ê≥®ÊñπÂêëÔºåÊä´Èú≤‰∫§Êòì§öÈõ܉∏≠‰∫éÊó©ÊúüËΩÆʨ°„ÄÇÂÖ∂‰∏≠Synnovation TherapeuticsËé∑ÂæóÊù•Ëá™Third Rock Ventures„ÄÅNextech„ÄÅÁ§ºÊù•‰∫öÊ¥≤È£éÈô©Êäï˵ÑÂÖ¨Âè∏„ÄÅSirona CapitalÂíåCormorant Asset ManagemenÁöÑ1.02‰∫øÁæéÂÖÉAËΩÆËûç˵фÄÇSynnovationÁöÑÁÆ°Á∫ø‰∏ìÊ≥®‰∫éÁªèËøáÈ´òÂ∫¶È™åËØÅÁöÑËÇøÁò§Â≠¶Èù∂ÊÝáÔºåËøô‰∫õËçØÁâ©ÂÖ∑ÊúâÊõ¥Âº∫ÁöÑÊïàÂäõ„ÄÅÈÄâÊã©ÊÄßÂí剺òÂåñÁöÑËçØÁâ©ÁâπÊÄß„ÄÇËØ•ÂÖ¨Âè∏Áöщ∏ªÂغȰπÁõÆSNV1521Êò؉∏ÄÁßçÊΩúÂú®‚Äúbest-in-class‚Äù„ÄÅÈ´òÈÄâÊã©ÊÄßÂíå‰∏≠Êû¢Á•ûÁªèÁ≥ªÁªüÊ∏óÈÄèÊÄßPARP1ÊäëÂà∂ÂâÇ„ÄÇSynnovationÂè¶ÊúâÈÄâÊã©ÊÄßÈù∂ÂêëËá¥ÁôåPI3K-Œ±Á™ÅÂèò‰ΩìÈ°πÁõÆSNV4818„ÄÇSNV4818Êò؉∏ÄʨæÊΩúÂú®‚Äúbest-in-class‚ÄùÁöÑÁ™ÅÂèòÈÄâÊã©ÊÄßPI3K-Œ±ÊäëÂà∂ÂâÇ„Älj∏¥Â∫äÈò∂ÊƵÁîüÁâ©ÊäÄÊúØÂÖ¨Âè∏Human Immunology Biosciences(HI-Bio) ÂÆ£Â∏ÉÂÆåÊàê‰∫ÜÁî±Alpha Wave GlobalÈ¢ÜÊäïÔºåViking Global Investors„ÄÅArkin Bio Capital„ÄÅJeito CapitalÂíåARCH Venture PartnersË∑üÊäïÁöÑ9500‰∏áÁæéÂÖÉBËΩÆËûç˵фÄÇHI-Bio‰∏ìÊ≥®‰∫é‰∏∫ÂÖçÁñ´‰ªãÂغÁñæÁóÖ (IMD) ÊÇ£ËÄÖÂèëÁé∞ÂíåºÄÂèëÁ≤æÂáÜËçØÁâ©„ÄÇËᙉ∏äÂ∏ljª•Êù•ÔºåHI-Bio Êé®Âá∫‰∫Ü felzartamabÔºå‰∏ÄÁßçÈù∂Âêë CD38 ÁöÑÂçïÂÖãÈöÜÊäó‰ΩìÔºåÂπ∂Â∑≤Ëé∑ÂæóÁæéÂõΩÈ£üÂìÅÂíåËçØÁâ©ÁÆ°ÁêܱÄÈíàÂØπ PMN ÁöÑÁ™ÅÁÝ¥ÊÄßÊ≤ªÁñóÊåáÂÆöÂíåÂ≠§ÂÑøËçØÊåáÂÆö„ÄÇÂêåÊó∂ÂĺÂæóÂÖ≥Ê≥®ÁöÑÊòØÔºå2024Âπ¥1Êúà23Êó•Ôºå‰∏ìÊ≥®‰∫éÂàõÊñ∞ÂûãÂ∞èÂàÜÂ≠êÁ≤æÂáÜÁôåÁóáÁñóÊ≥ïÁöÑÁîüÁâ©Âà∂ËçØÂÖ¨Âè∏Accent TherapeuticsÂÆ£Â∏ÉËé∑ÂæóÁî±Âº∫Áîü„ÄÅËâ扺ØÁª¥„ÄÅÁôæÊó∂ÁæéÊñΩË¥µÂÆùÈ£éÈô©Êäï˵ÑÈÉ®Èó®Âèlj∏éÁöÑ7500‰∏áÁæéÂÖÉCËΩÆËûç˵фÄÇAccentÂú®‰∏öÁïåÈ¢ÜÂÖàÁöÑRNA‰øÆÈ•∞ËõãÁôΩÔºàRMPsÔºâ‰∏ì‰∏öÊäÄÊú؉ª•ÂèäÂØπRMPÁ©∫Èó¥ÂíåÈǪËøëÈ´ò‰ª∑ÂĺËçØÁâ©ÂèëÁé∞È¢ÜÂüüÁöÑÁ≥ªÁªüÊòÝÂ∞ÑÁöÑÂü∫Á°Ä‰∏äÔºåÊ≠£Âú®Âª∫Á´ã‰∏ÄÁßçÁŵʥªÁöÑÊ®°ÂºèÔºåÂÖÅËÆ∏ÈááÁî®Â§öÁßçÊñπÊ≥ïºÄÂèëÂÖ∑ÊúâÊΩúÂú®ÂèòÈù©ÊÑè‰πâÁöÑÁîüÁâ©ÊÝáÂøóÁâ©È©±Âä®ÂûãÁôåÁóáËçØÁâ©„ÄÇ

表7:1月海外医疗健康知名机构投资项目一览 资料来源:点石资本数据库

资料来源:点石资本数据库

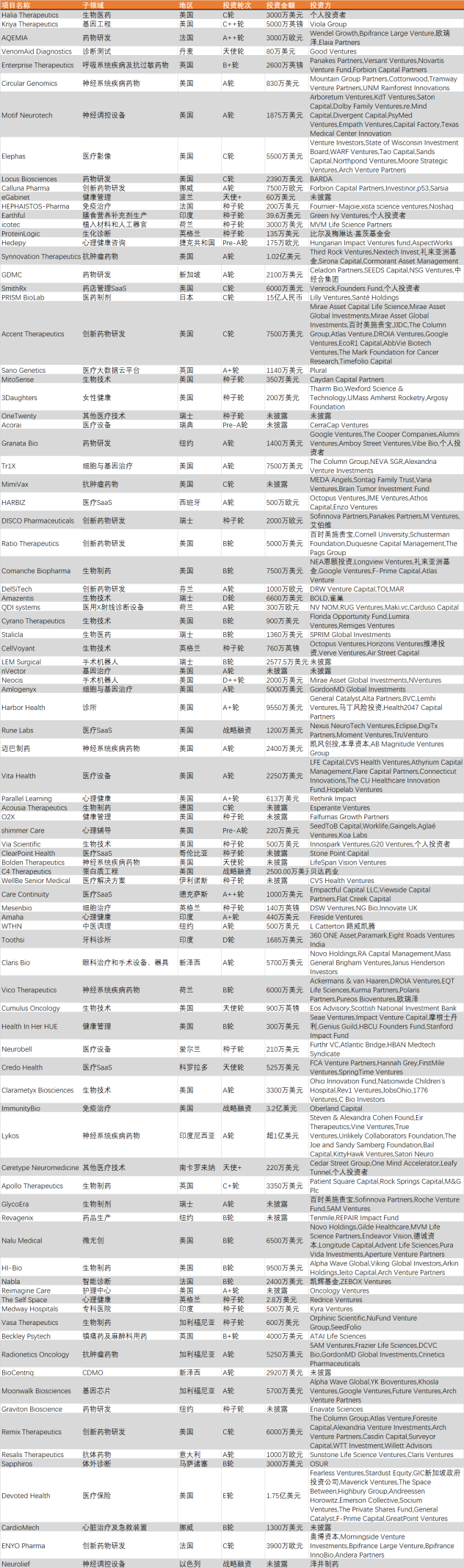

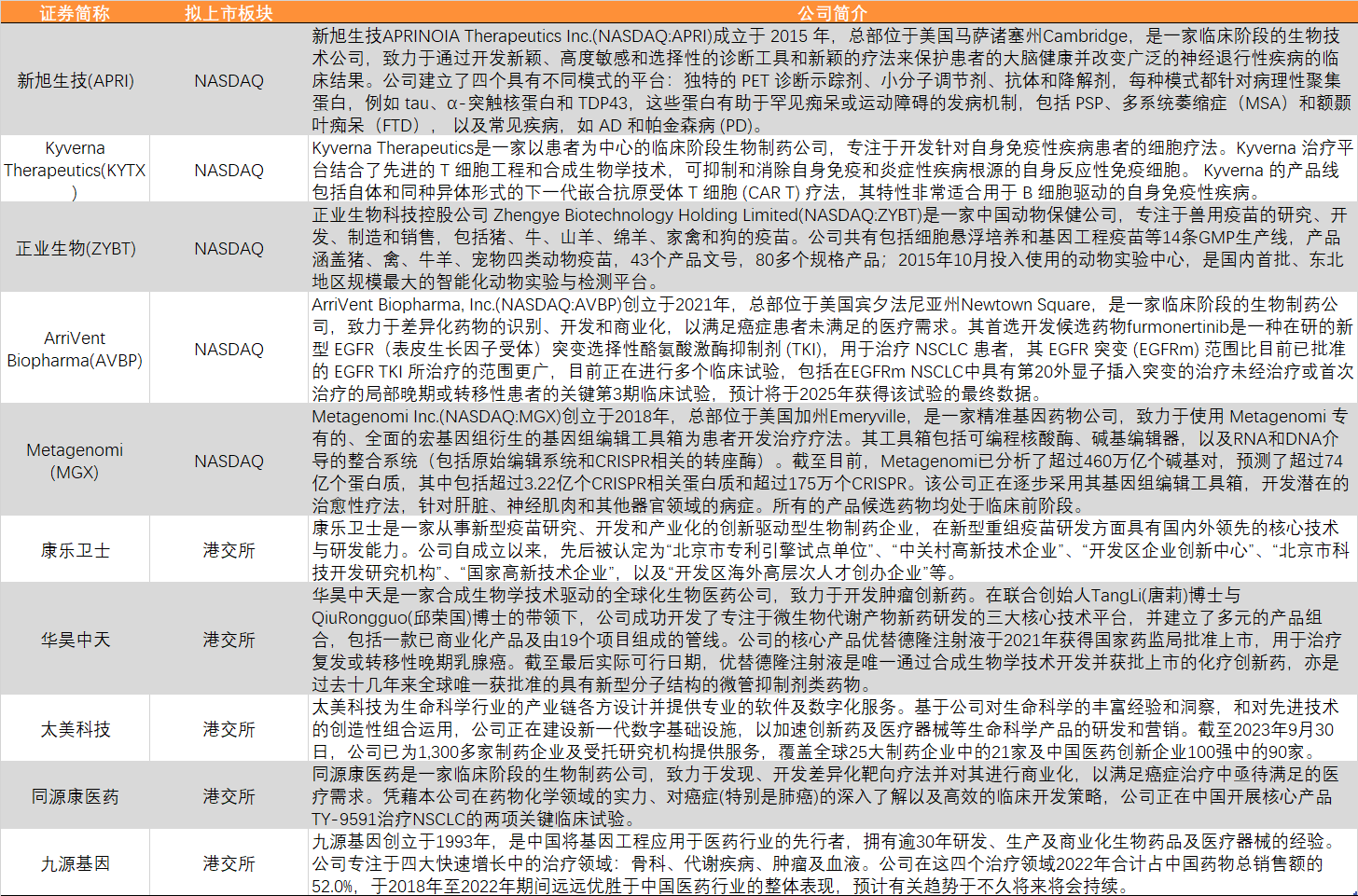

IPOÂíåÂπ∂Ë¥≠¬Ý

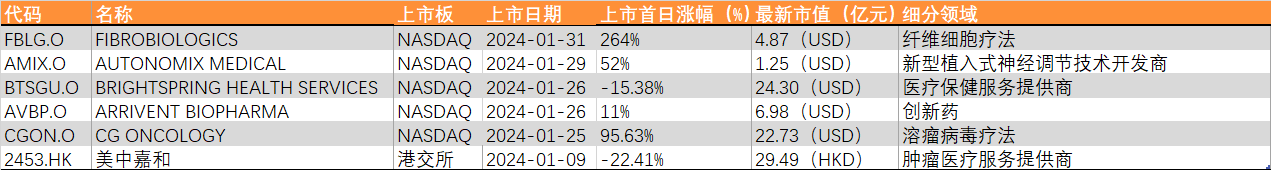

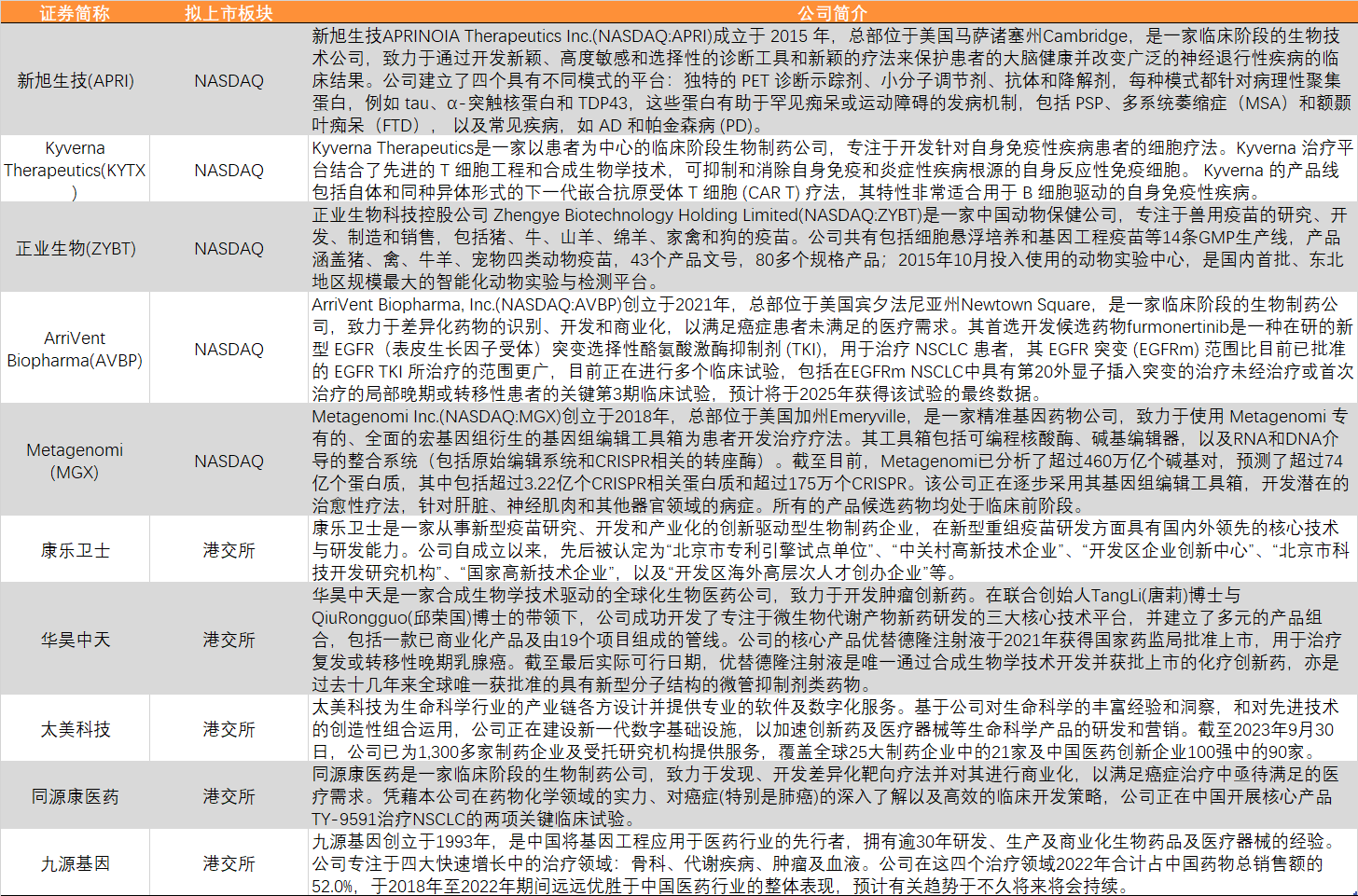

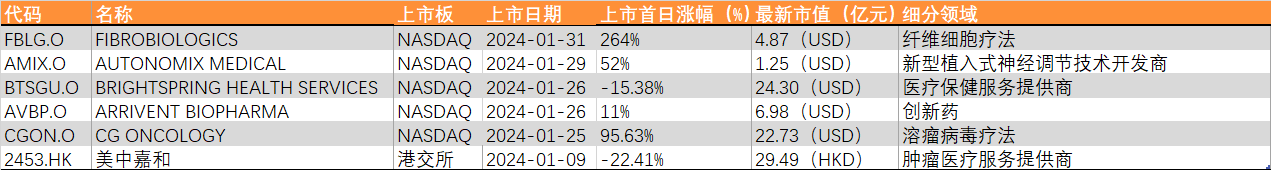

4.1¬ÝIPOÔºö§™ÁæéÁßëÊäÄÁî≥Êä•Ê∏ØËÇ°IPOÔºåFibrobiologicsȶñÊó•Ê∂®ÂπÖËææ264%

1ÊúàÔºåÁ∫≥ÊñØËææÂÖã5ÂÆ∂ÂÖ¨Âè∏Áî≥Êä•IPOÔºåÊ∏؉∫§ÊâÄÊú¨Êúà5ÂÆ∂ÂÖ¨Âè∏Áî≥Êä•„ÄÇÁæéËÇ°ÊñπÈù¢ÔºåÁ•ûÁªèÈÄÄË°åÊÄßÁñæÁóÖÊñ∞Êó≠ÁîüÊäÄ„ÄÅËá™Ë∫´ÂÖçÁñ´ÊÄßÁñæÁóÖÁîüÁâ©ÊäÄÊúØÂÖ¨Âè∏Kyverna Therapeutics„Äʼn∏≠ÂõΩÂÖΩÁî®Áñ´ËãóÂà∂ÈÄÝÂïÜÊ≠£‰∏öÁîüÁâ©ÁßëÊäÄ„ÄźÄÂèëÊñ∞ÂûãÁôåÁóáÊøÄÈÖ∂ÊäëÂà∂ÂâÇÁöÑ3ÊúüÁîüÁâ©ÊäÄÊúØÂÖ¨Âè∏ArriVent Biopharma„Äʼn∏¥Â∫äÂâçÁîüÁâ©ÁßëÊäÄÂÖ¨Âè∏Metagenomi Inc.Êèê‰∫§‰∏äÂ∏ÇÁî≥ËØ∑„ÄÇÊ∏ØËÇ°ÊñπÈù¢ÔºåÈáçÁªÑÁñ´ËãóÁÝîÂèëÂïÜÂ∫∑‰πêÂç´Â£´„ÄÅÂêàÊàêÁîüÁâ©Â≠¶ËÇøÁò§ÂàõÊñ∞ËçØÁÝîÂèëÂïÜÂçéÊòä‰∏≠§©„ÄÅÂåªËçØSaaSÁã¨ËßíÂÖΩ§™ÁæéÁßëÊäÄ„ÄÅÂàõÊñ∞ËçØÁÝîÂèëÂïÜÂêåÊ∫êÂ∫∑ÂåªËçØ„ÄÅÂü∫ÂõÝÂ∑•Á®ãÂà∂ËçØÂï܉πùÊ∫êÂü∫ÂõÝÊèê‰∫§‰∫܉∏äÂ∏ÇÁî≥ËØ∑„ÄÇʵ∑§ñ‰∏äÂ∏ÇÊñπÈù¢ÔºåÊú¨ÊúàÁ∫≥ÊñØËææÂÖã5ÂÆ∂‰ºÅ‰∏ö‰∏äÂ∏ÇÔºåÂÖ∂‰∏≠Á∫§Áª¥ÁªÜËÉûÁñóÊ≥ïÁîüÁâ©ÊäÄÊúØÂÖ¨Âè∏Fibrobiologics‰∏äÂ∏ÇȶñÊó•Ê∂®ÂπÖËææ264%ÔºåÊ∫∂Áò§ÂÖçÁñ´ÁñóÊ≥ïÁîüÁâ©Âà∂ËçØÂÖ¨Âè∏CG Oncology‰∏äÂ∏ÇȶñÊó•‰∏äÊ∂®95.63%„ÄÇÂõΩÂÜÖÊ∏؉∫§Êâĉ∏äÂ∏Ç1ÂÆ∂‰ºÅ‰∏öÁæé‰∏≠ÂòâÂíåÔºå‰∏äÂ∏ÇȶñÊó•‰∏ãË∑å22.41%„ÄÇ

表8:1月A股、港股、美股IPO申报一览 资料来源:Wind

资料来源:Wind

表9:1月A股、港股、美股上市一览 资料来源:Wind

资料来源:Wind

4.2 Âπ∂Ë¥≠ÔºöÊñ∞ËØ∫®ÅÂÆåÊàêÂØπÂàõÊñ∞ËçØÁÝîÂèëÂÖ¨Âè∏Â∑®Áü≥ÁîüÁâ©ÁöÑÂπ∂Ë¥≠

表10:1月A股、港股并购一览 资料来源:Wind

资料来源:Wind

Áõ∏ÂÖ≥ÂÜÖÂÆπÂü∫‰∫éÂ∑≤Â֨ºÄÁöÑ˵ÑÊñôÊàñ‰ø°ÊÅØÊí∞ÂÜôÔºå‰ΩÜÊú¨ÂÖ¨Âè∏‰∏ç‰øùËØÅËØ•Á≠â‰ø°ÊÅØÂèä˵ÑÊñôÁöÑÂÆåÊï¥ÊÄß„ÄÅÂáÜÁ°ÆÊÄßÔºåÊâÄÂê´‰ø°ÊÅØÂèä˵ÑÊñô‰øùÊåÅÂú®ÊúÄÊñ∞Áä∂ÊÄÅ„ÄÇÂêåÊó∂ÔºåÊú¨ÂÖ¨Âè∏ÊúâÊùÉÂØπÊú¨Êä•ÂëäÊâÄÂê´‰ø°ÊÅØÂú®‰∏çÂèëÂá∫ÈÄöÁü•ÁöÑÊÉÖÂΩ¢‰∏ãÂÅöÂá∫‰øÆÊîπÔºåÈòÖËتËÄÖÂ∫îÂΩìËá™Ë°åÂÖ≥Ê≥®Áõ∏Â∫îÁöÑÊõ¥Êñ∞Êàñ‰øÆÊîπ„ÄÇÂú®‰ªª‰ΩïÊÉÖÂܵ‰∏ãÔºåÊú¨ÁØáÊñáÁ´Ý‰∏≠Áöщø°ÊÅØÊàñÊâÄË°®Ëø∞ÁöÑÊÑèËßÅÂùá‰∏çÊûÑÊàêÂØπ‰ªª‰Ωï‰∫∫ÁöÑÊäï˵Ѫ∫ËÆÆÔºåÊóÝËÆ∫ÊòØÂê¶Â∑≤ÁªèÊòéÁ§∫ÊàñÊöóÁ§∫ÔºåÊú¨Êä•Âëä‰∏çËÉΩ‰Ωú‰∏∫ÈÅì‰πâÁöÑ„ÄÅË¥£‰ªªÁöÑÂíåÊ≥ïÂæãÁöщæùÊçÆÊàñËÄÖÂá≠ËØÅ„ÄÇÂú®‰ªª‰ΩïÊÉÖÂܵ‰∏ãÔºåÊú¨ÂÖ¨Âè∏‰∫¶‰∏çÂØπ‰ªª‰Ωï‰∫∫Âõ݉ΩøÁî®Êú¨ÊñáÁ´Ý‰∏≠Áöщªª‰ΩïÂÜÖÂÆπÊâĺïËá¥Áöщªª‰ΩïÊçü§±Ë¥ü‰ªª‰ΩïË¥£‰ªª„ÄÇÊú¨ÊñáÁ´Ý‰ªÖ‰∏∫Êú¨ÂÖ¨Âè∏ÊâÄÊúâÔºåÊú™Áªè‰∫ãÂÖà‰π¶Èù¢ËÆ∏ÂèØԺ剪ª‰ΩïÊú∫ÊûÑÂíå‰∏™‰∫∫‰∏çÂæ󉪕‰ªª‰ΩïÂΩ¢ÂºèÁøªÁâà„ÄŧçÂà∂„ÄÅÂèëË°®„ÄÅËΩ¨ÂèëÊàñºïÁî®Êú¨Êä•ÂëäÁöщªª‰ΩïÈÉ®ÂàÜ„ÄÇ

资料来源:点石资本数据库

资料来源:点石资本数据库 资料来源:点石资本数据库

资料来源:点石资本数据库 资料来源:点石资本数据库

资料来源:点石资本数据库 资料来源:点石资本数据库

资料来源:点石资本数据库 资料来源:点石资本数据库

资料来源:点石资本数据库 资料来源:点石资本数据库

资料来源:点石资本数据库 资料来源:点石资本数据库

资料来源:点石资本数据库 资料来源:点石资本数据库

资料来源:点石资本数据库 资料来源:Wind

资料来源:Wind 资料来源:Wind

资料来源:Wind 资料来源:Wind

资料来源:Wind